JOSÉ FIGUEIREDO

O estranho mundo das taxas de juro negativas

Bem-vindos ao admirável mundo novo das taxas de juro nominais negativas.

Durante muito tempo os economistas acreditaram que taxas de juro negativas eram uma aberração. De facto, se o banco me paga taxas negativas sobre os depósitos (se ao fim de um ano tenho menos dinheiro do que depositei) posso levantar o dinheiro e guardá-lo. É certo que o dinheiro rende zero, mas zero, apesar de tudo, é melhor que negativo.

Claro que afirmar que as notas e moedas rendem zero é um tanto ou quanto falacioso.

Ainda pode ser verdade em pequena escala, por exemplo, o dinheiro que vamos tendo na carteira. Contudo, mesmo para esse dinheiro de bolso, o rendimento é, se pensarmos bem, um pouco negativo. Na verdade, de vez em quando perdemos dinheiro, somos enganados nos trocos ou, pior, perdemos a carteira ou somos roubados.

Mas quando pensamos numa escala maior, por exemplo os depósitos que temos no banco, o custo de deter dinheiro pode ser muito maior. Guardar as notas pode ter um custo elevado. É perigoso tê-las em casa – podem atrair criminosos. Os lugares seguros e guardados custam caro.

Mas quanto custa, de facto, guardar o dinheiro em notas e moedas? Na verdade nunca ninguém fez a conta. Até há pouco tempo parecia tão auto-evidente que as taxas de juro nominais não podiam ser negativas que ninguém se deu ao trabalho de calcular quanto custa deter notas e moedas em espécie e, desse modo, estabelecer um patamar racional mínimo para hipotéticas taxas de juro negativas.

Uma forma muito simples de fazer a conta é perguntar aos interessados, isto é, perguntar aos depositantes qual a taxa de juro negativa que suportariam antes de levantar o dinheiro.

Outra forma é calcular o custo efectivo da alternativa, ou seja ter notas e moedas.

Desde logo há que considerar o custo de “armazenamento”, isto é, alugar um cofre seguro num local seguro. Dizem-me que esse custo anda á roda de 1%.

Depois há o custo da inconveniência. De facto é muito mais fácil movimentar dinheiro dobre uma conta de depósito do que andar com ele às costas. Em pequenas quantias a coisa ainda vai. Agora imaginem o que seria se tivéssemos de pagar tudo em dinheiro. Uma casa? Um carro? A mobília? Os Impostos?

Quanto vale a inconveniência?

Temos um proxy – o que estamos dispostos a pagar de fees por um cartão de crédito que justamente faz o papel dessa conveniência. Digamos, tipicamente 2% o que, somado com o custo de “armazenamento”, dá 3%, curiosamente o valor que os inquéritos de opinião sugerem quando os depositantes são questionados sobre a matéria.

Convém dizer que no passado, pontual e excepcionalmente, já ocorreram taxas de juro negativas.

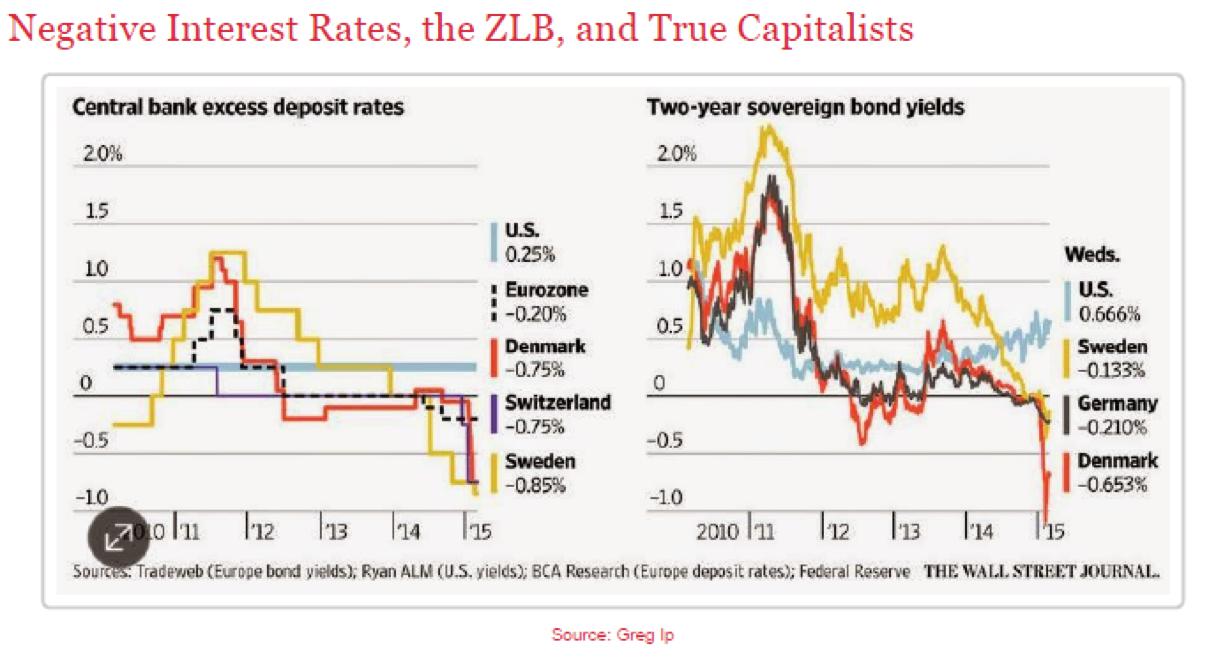

Em 2009 o banco central da Suécia terá sido o primeiro a experimentar uma taxa de juro negativa sobre os depósitos, -0,25%.

Contudo, a enxurrada de taxas de juro negativas é um fenómeno relativamente recente.

Começando pelos bancos centrais europeus mais significativos, quase todos com excepção do Banco de Inglaterra praticam actualmente taxas negativas sobre os depósitos.

Este quadro obviamente tem consequências nas taxas de mercado.

Imaginem um banco da zona euro que tem excesso de liquidez e que o tem aplicado em depósitos no banco central.

Isto tem uma multa de 0,20% ao ano. Não é por isso de admirar que esse banco empreste a outro banco (sem risco) a taxas negativas de -0,10% ao ano ou que compre títulos sem risco (dívida alemã, por exemplo) com yields negativos se forem inferiores a – 0,20%.

Não se admirem excessivamente se um dia destes os bancos comerciais começarem a praticar taxas negativas nos depósitos dos particulares – isso já acontece em alguns bancos americanos apesar de, curiosamente, nos Estados Unidos os depósitos dos bancos no banco central ainda terem uma taxa positiva (0,25%).

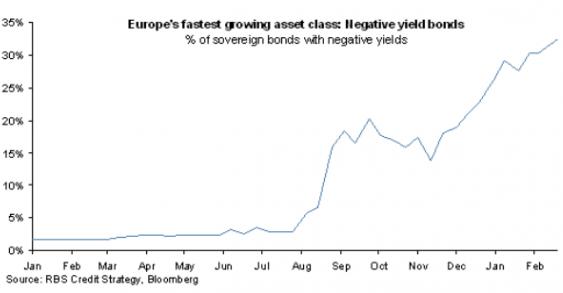

Mas o que mais tem impressionado a opinião pública são as notícias de que boa parte da dívida soberana europeia tem hoje uma taxa de juro negativa.

De facto assim é.

Actualmente quase um terço do total do stock de dívida soberana emitida na zona euro tem yield negativo. Como se pode verificar o crescimento explosivo deu-se no último meio ano.

Quer isto dizer que agora os governos recebem dos credores para guardar o dinheiro em vez de lhes pagar os juros da dívida?

Pontualmente já há casos desses (a Alemanha já emitiu dívida a 5 anos, no mercado primário, com taxa negativa), mas ainda são raros.

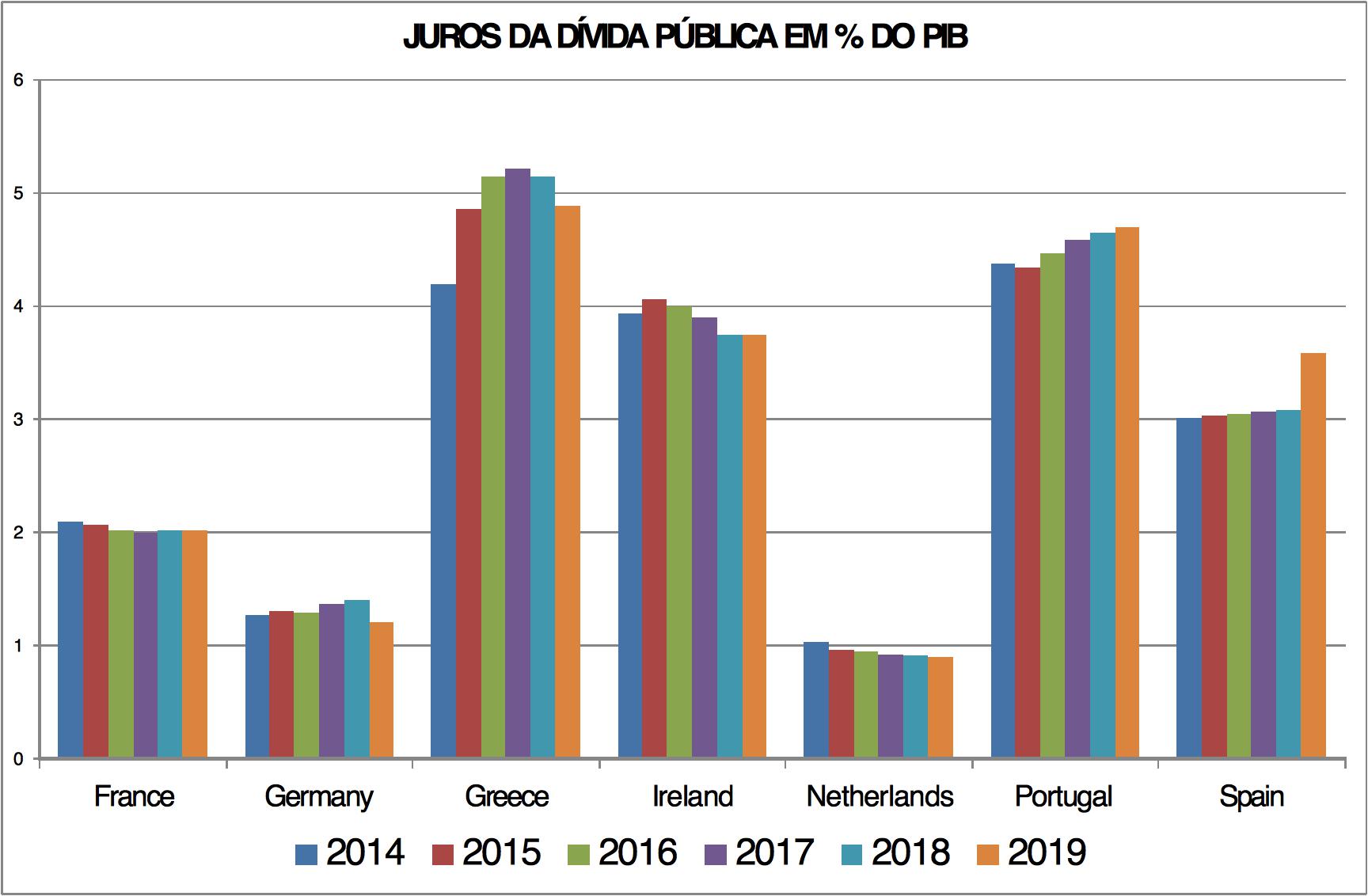

Na verdade, os países da zona euro vão continuar a pagar contas de juro com algum significado. De acordo com o WEO do FMI as contas de juros em países seleccionados da zona euro vão manter-se mais ou menos estáveis até ao final da década.

Isto pode parecer um paradoxo e para o desmontar temos de ser mais específicos e ir a algum detalhe. Quando se diz que a dívida soberana paga um yield negativo estamos, em geral, a referir-nos a transacções no mercado secundário, ou seja, de títulos já emitidos.

Imaginem um título de 1.000 euros que foi emitido em 2010, por 10 anos e com uma taxa de juro de 5%.

Esse título está cotado na bolsa e tem transacções diárias. Imaginem que alguém oferece hoje por esse título (para simplificar na data aniversária) 1.260 euros.

Esse investidor vai receber juros de 50 euros por ano durante 5 anos e no final vai receber os 1.000 euros de amortização do título.

Feitas as contas, isto dá um rendimento negativo de 0,17%/ano. Mas isso só se aplica ao investidor actual. Para o emissor, o estado, os juros continuam onde sempre estiveram, ou seja, os 50 euros por ano. Obviamente quem fez um bom negócio, em princípio, foi o vendedor do título que, provavelmente, fez uma boa mais-valia.

Mas porque há-de alguém fazer um investimento destes? Why on earth há-de alguém investir com perda garantida?

Uma primeira explicação é que a alternativa pode ser uma perda pior. Por exemplo alguém que tenha o dinheiro numa conta com remuneração negativa – hoje um banco quando deposita no BCE, no futuro, quem sabe, um particular. Se amanhã me pedirem 0,5% ao ano para me guardar o dinheiro num banco pode ser interessante comprar dívida pública com yield negativo de 0,25% - sempre é menos perda!

Mas será que a perda é mesmo garantida?

Bom, aqui entraríamos em matéria especializada e algo complexa. Vou só comentar um caso em que a perda está longe de ser garantida.

Imaginem que eu sou um cidadão bem informado e que tomei devida nota de que o BCE vai comprar carradas de títulos de dívida soberana.

Vem nos livros que quando aparece alguém a comprar uma grande quantidade de um activo, cuja oferta é fixa, o preço tem de subir.

Ou seja, o investidor que aceitou um yield ligeiramente negativo pode fazer uma boa mais-valia quando vender o título ao BCE ou um qualquer comprador intermédio.

Mas isto apenas descreve o mundo exótico onde entrámos, Verdadeiramente importante seria saber: a) – como chegámos a um mundo de taxas de juro nominais negativas? b)- as taxas negativas estão para ficar ou isto é um fenómeno passageiro?

Espero poder voltar a este tema.

José Figueiredo - Economista

Data de introdução: 2015-04-05

editorial

IMPORTÂNCIA ECONÓMICA E SOCIAL DAS IPSS

Não há inqueritos válidos.