JOSÉ FIGUEIREDO

Banco Mau – Uma Boa Ideia?

O atual governo tem tomado uma série de medidas para reforçar a solidez do sistema financeiro.

Contudo, mesmo após a resolução do BANIF, a recapitalização da Caixa (esperemos que corra bem) e a recomposição acionista do BPI, a situação do sistema financeiro é tudo menos estável.

Há receios fundados sobre a solidez de algumas instituições e, embora se tenha encontrado uma solução para o Novo Banco, instituição que herdou parte do balanço do ex-BES no respetivo processo de resolução, a mesma não está isenta de riscos e incertezas quanto ao futuro.

O governo tem abordado o tema do “banco mau” como parte da solução para o problema global do sistema.

O “banco mau” é uma sociedade que compra ativos (créditos, nomeadamente) de qualidade duvidosa a instituições financeiras e que depois procura fazer lucros gerindo esses ativos. Gerir pode aqui significar muitas coisas, por exemplo, revender com margem os ativos comprados, reestruturar os créditos com os devedores, esperar pela maturidade, etc.. A essas sociedades também se chama por vezes Asset Management Companies (AMC).

A questão coloca-se porque o sistema financeiro português acumulou uma quantidade de créditos de má qualidade (Non Performing Loans – NPL) muito acima da média europeia.

De uma forma muito genérica podemos dizer que um crédito é NPL quando o seu pagamento está atrasado 90 dias.

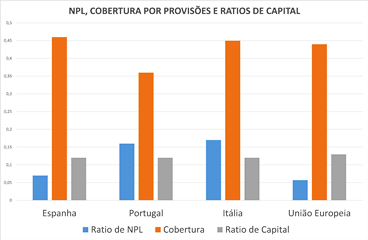

O ratio médio NPL/Crédito Total da União Europeia (UE) é de 5,6% enquanto em Portugal é de 16%.

Naturalmente que este indicador por si só diz-nos relativamente pouco. Não haveria problema se os NPL fossem muito elevados mas estivessem, por exemplo, cobertos por provisões (o banco já pôs o dinheiro de lado, mesmo que o crédito venha a valer zero não afeta a situação líquida) ou se, mesmo na ausência de provisões, existisse um colateral de garantia (um prédio, por exemplo) de valor igual ou superior ao do crédito duvidoso.

E, ainda que na ausência de provisões ou de colaterais de qualidade, os NPL podem não ser um problema dramático se o banco tiver muito capital, o bastante para suportar as perdas nos NPL e continuar com uma posição de capital confortável.

Mas isso é algo que está longe de acontecer com o sistema português.

Portugal tem um dos maiores ratios de NPL da UE, um ratio de cobertura por provisões que está longe de ser brilhante e ratios de capital que compararam relativamente mal com os parceiros europeus.

Portugal tem um dos maiores ratios de NPL da UE, um ratio de cobertura por provisões que está longe de ser brilhante e ratios de capital que compararam relativamente mal com os parceiros europeus.

Advirto-vos que devemos entender esta informação da European Banking Authority “cum grano salis”. As comparações internacionais nesta matéria são tudo menos transparentes mas a dilucidação deste tema levar-nos-ia para domínios demasiado técnicos. Por outro lado, por mais tempero que coloquemos, a conclusão será sempre a mesma: o nosso sistema financeiro está mal, ponto.

É aqui que entra a questão: será que o “banco mau” é uma boa ideia? Será que é a solução indicada para o problema da “limpeza” do sistema financeiro?

Aqui, como em todo o lado, convém sempre partirmos do princípio básico de toda a boa economia: não há almoços grátis.

Se um banco tem um crédito de 100 que não consegue receber, se tem provisões de 40 e não tem colateral, há uma perda futura de 60 para fazer e ela é a mesma no banco ou na AMC se para lá for enviada.

Naturalmente que no mundo real as coisas não são assim tão líquidas. Muitas vezes trata-se créditos sobre os quais existe uma probabilidade de cobrança que não é zero mas é de definição imprecisa, existem colaterais cujo valor também não é fácil de estabelecer e existem provisões parciais.

Se existisse um mercado ativo para a compra e venda de NPL, com muitas AMC a comprar e a vender e vários bancos a vender e a comprar, a vida estaria muito facilitada. Seria relativamente fácil estabelecer valores de mercado para os NPL e seria relativamente fácil para cada banco livrar-se dos NPL, eventualmente com perdas que teria de compensar com capital existente ou, se não fosse suficiente, com capital novo levantado no mercado. Se nenhuma solução se apresentasse possível o banco teria de ser resolvido.

Mas este mundo transparente de um mercado ativo e fiável de NPL simplesmente não existe, sobretudo existe menos nas geografias onde seria mais útil, nomeadamente em Portugal ou em Itália.

É aqui que o banco mau pode ser uma boa ideia.

Um outro princípio da boa economia é que devemos deixar aos mercados tudo o que eles podem fazer de forma eficiente. Este princípio tem um outro complementar que por vezes os liberais de trazer por casa esquecem: é que o estado pode e deve intervir quando isso não acontece, quando há falhas de mercado.

As falhas de mercado são várias sendo que algumas delas são transversais enquanto outras são específicas de certos países.

Por exemplo Portugal e Itália têm um problema comum que resulta do funcionamento deficiente dos sistemas de justiça e, em particular, dos sistemas falimentares. Tenho dificuldade em perceber como possa alguém estar interessado em comprar NPL em Portugal quando um processo de falência pode levar anos, muitos anos a fechar.

Entre as que são mais ou menos comuns no espaço europeu salientaria duas: a)- informação assimétrica, isto é, não existe informação fiável e comparável sobre os NPL, colaterais, etc., e sem isso, não existe um verdadeiro mercado; b)- como o mercado é pequeno e ilíquido, qualquer tentativa de venda inicial corre o risco de não ter ofertas ou de as ter a preços longe do “valor económico real”. Isto é, quem quisesse vender isoladamente teria de vender ao desbarato.

Uma AMC patrocinada pelo estado pode fazer o que os privados não podem: criar transparência de informação e criar mercado.

Provavelmente a AMC deveria começar com um levantamento rigoroso dos NPL de cada instituição segundo critérios uniformes e determinar para cada caso o tipo de solução a aplicar. Pode até, nalguns casos, chegar-se à conclusão de que não há solução possível e resolver o banco.

Admitindo que há solução, um plano de recapitalização deve ser elaborado e, nesse plano, pode ter lugar a transferência de parte dos NPL para a AMC ao valor económico real. Naturalmente o plano de recapitalização deve ter em conta as perdas líquidas (se as houver) com a transferência dos NPL para a AMC – aumento de capital pode ou não ser necessário.

Para evitar “moral hazard” por parte dos bancos estes devem deixar alguma pele no jogo. Um modelo possível é a emissão de títulos pelo banco, a favor da AMC, que esta pode transformar em capital caso o valor de realização dos créditos comprado pela AMC se revele inferior ao valor económico real estimado a que foram comprados. Isto é, se a AMC perder dinheiro não pode pedi-lo de volta aos bancos mas fica com ações dos mesmos!

Como a AMC para ser eficaz tem de ter alguma capital do estado ou, pelo menos, algumas garantias estatais aos compradores dos créditos, convém sempre que este ou outro mecanismo limite as possibilidades de perdas dos contribuintes.

Naturalmente que, sendo a escala crítica nesta matéria, uma solução a nível europeu seria sempre preferível, contudo, aqui como em muitas outras coisas esbarramos com a intransigência alemã.

A experiência italiana demonstra que, mesmo num país que não é propriamente pequeno, as coisas numa base nacional podem não ser fáceis.

O Atlante (um “quase banco mau” italiano que é um fracasso anunciado) mostra como a pensar pequeno e com muitas limitações à intervenção do estado não vamos muito longe.

Data de introdução: 2017-04-13

editorial

Maior Acompanhado

Não há inqueritos válidos.